此次天弘基金非货月均规模排名的增长,或与震荡市中部分基金公司权益类基金规模出现较大缩水,以及天弘基金近年来在固收及固收+领域的布局初见成效有关。Wind数据显示,天弘基金债券型产品规模在近一年显著提升,由2021年一季度的760.33亿元,增至2022年一季度末的1735.65亿元,增幅达128%。

鹏扬基金坐上“个人系”头把交椅

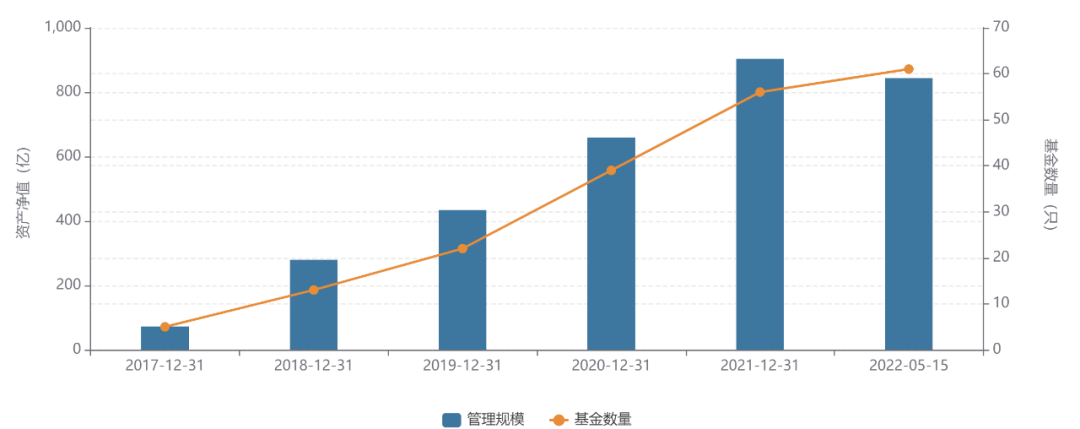

另一个颇令人玩味的现象是,“个人系”头把交椅也在今年一季度悄然换人。以固收产品为主的鹏扬基金在今年一季度末以843.56亿元的管理规模,超越以权益产品为主的泓德基金,成为个人系公募中管理规模最大的基金公司,而后者管理规模为750.13亿元。

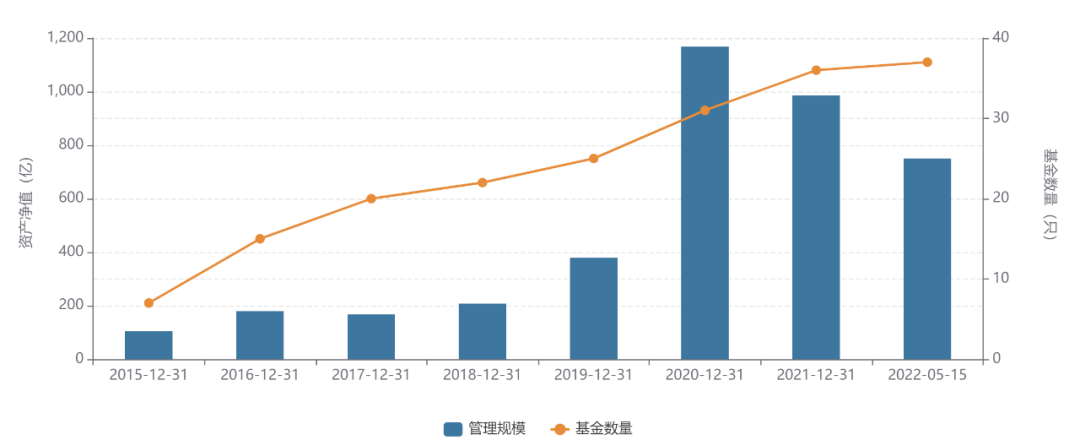

追溯发展历程,泓德基金是业内首家个人系公募,一直以来也是行业内当仁不让的佼佼者,受益于2020年权益市场的大爆发,其管理规模在当年末首次突破千亿,达1168.6亿元。然而,“成也萧何,败也萧何”,在此后的一年多以来,权益市场震荡不断,该公司相关产品表现乏善可陈,截至2022年一季度末,其管理规模回落为750.13亿元。

与之形成鲜明对比的是,以固收产品为主的鹏扬基金,自成立以来管理规模一直稳步提升,虽然在今年一季度规模也有所下降,由去年末的887.69亿元降至843.56亿元,但整体来看表现仍较为稳健。

对于个人系公募而言,发展之初更多的是依赖核心创始人(团队)的资源禀赋,而上述两家公司选择的两种截然不同的战略,也是因其股东背景的迥异。泓德基金创始人王德晓是资深的保险业资产管理大佬,创业前是阳光保险集团副董事长、阳光资产管理公司的掌门人,拥有丰富的权益投资经验。而鹏扬基金创始人杨爱斌作为国内最早、最优秀的债券基金经理之一,债券投资业绩亮眼,是债市长跑老将。

这种战略选择的差距,在今年的震荡市中,无疑被放大了。

权益投资能力需更长时间的打造和考验

尽管业内人士大多都认可发展权益投资能力才是公募基金的长远生存之道。但仍有不少基金公司现阶段的发力重点仍是机构业务,通过发行定向固收类产品,吸引长期机构资金,提高公司管理规模。这其中,尤以一些中小基金公司颇为明显。

“生活不止诗和远方,还有眼前的苟且。”一家管理规模尚不足50亿的基金公司总经理对券商中国记者直言,“长期来看大家都想通过做好权益投资把公司品牌造出来。但作为一家小公司,首先得先活下去,把公司体量做上去,再谈发展。”

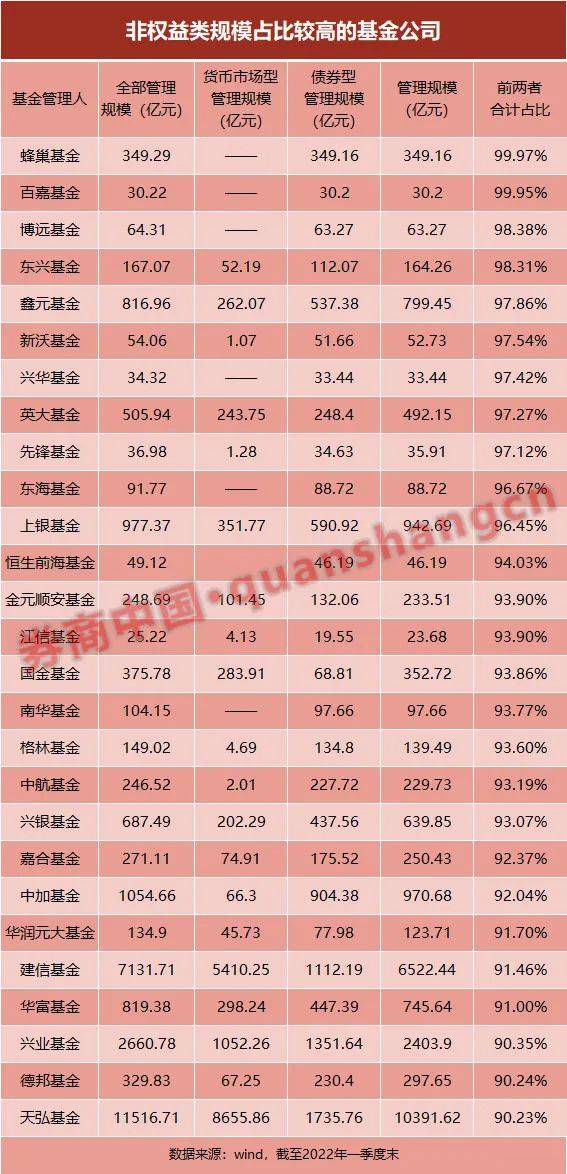

据Wind数据统计,截至2022年一季度末,行业内有67家基金公司货币基金及债券基金合计规模占该公司总管理规模的七成以上。其中,有27家基金公司货币基金及债券基金合计规模占该公司管理规模的九成以上。

梳理发现,上述27家基金公司中仅有5家为成立尚不足5年的新基金公司。不同体量级别的基金公司中,都有一些高度依赖非权益产品的情况。

万亿级别的天弘基金,权益投资能力仍是短板,旗下货币基金及债券型基金仍是主流,合计占比达92.04%。

千亿级别基金公司中,银行系的建信公司高度依赖货币产品,7131.71的总管理规模中,有5410.25的货币基金,货币基金及债券型基金合计占比达91.46%。总管理规模为2660.78亿元的兴业基金,货币基金及债券型基金合计占比达90.35%。总管理规模为1054.66亿元的中加基金,货币基金及债券型基金合计占比达92.04%。

500-1000亿的基金公司中,总管理规模为977.37亿元的上银基金,货币基金及债券型基金合计占比高达96.45%。总管理规模为816.96亿元的鑫元基金,货币基金及债券型基金合计占比高达97.86%。总管理规模为506亿元的英大基金,货币基金及债券型基金合计占比高达97.27%。

权益投资能力的打造并非一日之功。尤其是在震荡市中,权益产品净值普遍面临回撤,投资者赎回,管理规模缩水,对于基金管理人而言将受到更大考验。

一位资深从业者表示,对于基金管理人而言,还是要放眼长远,持续锻造为投资者创造长期可持续回报的投资能力。

责编:桂衍民 返回搜狐,查看更多

责任编辑: